Na quarta-feira, 26 de abril de 2023, o Superior Tribunal de Justiça julgou os REsps 1.945.110 e 1.987.158, que prevê a impossibilidade de exclusão dos benefícios fiscais relacionados ao Imposto sobre Circulação de Mercadorias e Serviços (ICMS) da base de cálculo do Imposto de Renda de Pessoa Jurídica (IRPJ) e Contribuição Social sobre Lucro Líquido (CSLL).

Em outras palavras, o recolhimento de IRPJ e CSLL sobre as subvenções de ICMS concedidas pelos Estados serão incluídas na base de cálculo, exceto quando a empresa se enquadrar no artigo 30 da Lei 12.973/2014 e no artigo 10 da Leis Complementar 160/2017.

No entanto, embora a decisão tenha sido unânime durante a Primeira Seção no STJ, uma liminar concedida pelo Supremo Tribunal Federal (STF) a tornou, momentaneamente, sem efeito.

A justificativa para que os REsps fossem levados a julgamento está relacionado ao aumento do volume de arrecadação que poderá ser feito pelo fisco, chegando a um impacto de R$47 até R$88 bilhões por ano aos cofres públicos.

Em contrapartida, as empresas beneficiadas pela atual situação, com a mudança na tributação dos incentivos fiscais teriam seus investimentos comprometidos, interrompendo, justamente, o ciclo de geração de emprego, renda e consumo locais advindos da proposta inicial de benefício do ICMS.

No cenário macroeconômico nacional, o aumento da carga tributária por medidas judiciais que essa decisão gera, pode causar um cenário de queda na atividade econômica e a impressão de um ambiente jurídico instável para os investidores externos, incorrendo na redução de investimentos de capital pela constante “alteração das regras do jogo”.

Diante de todo esse cenário instável e com incertezas para os empresários, iremos detalhar um pouco melhor a situação para seu melhor entendimento:

Cenário atual: Como acontece a subvenção do ICMS e quais o impacto na Base de Cálculo do IRPJ e CSLL?

Atualmente, as subvenções geradas pelos benefícios de ICMS são consideradas como receita para as empresas, não entrando na base de cálculo do IRPJ e da CSLL.

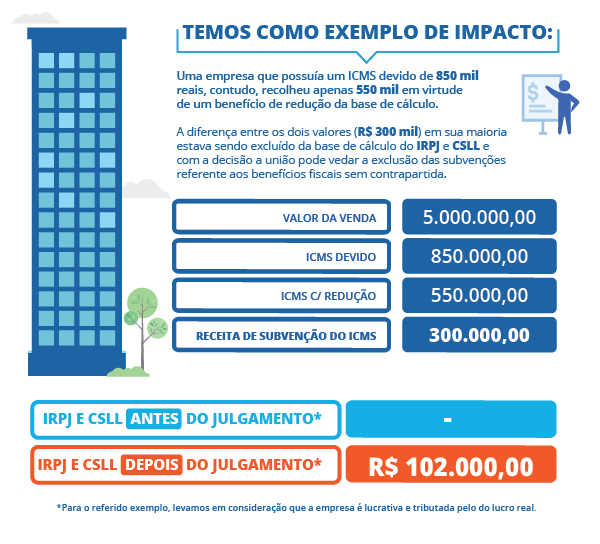

Exemplificando: Caso uma empresa tenha um ICMS devido no valor de 850 mil reais, contudo, recolheu apenas 550 mil em virtude de um benefício de redução da base de cálculo, de maneira que a diferença entre os valores entraria como receita da organização, impactando positivamente em seu lucro.

Essa diferença, no entanto, é o que a União requer que não seja retirada da base de cálculo do Imposto de Renda da Pessoa Jurídica e da Contribuição Social, indiretamente deverá tributar o referido valor.

Com a ausência de tributação atual sobre esses 300 mil reais, a empresa pode utilizá-lo para reinvestimento fomentando o desenvolvimento da própria organização, seu setor e da população local.

Possível cenário: O que muda com a autorização do STJ de cobrança de IRPJ e CSLL sobre os benefícios fiscais?

Com a decisão, ainda suspensa pela liminar do STF, o STJ considera que as subvenções devem sim entrar na base de cálculo do IRPJ e da CSLL, baseado nas três teses levantadas no julgamento:

- Impossível excluir os benefícios fiscais relacionados ao ICMS – tais como redução de base de cálculo, redução de alíquota, isenção, diferimento, entre outros – da base de cálculo do IRPJ e da CSLL, salvo quando atendidos os requisitos previstos em lei (artigo 10 da Lei Complementar 160/2017 e artigo 30 da Lei 12.973/2014), não se lhes aplicando o entendimento firmado no EREsp 1.517.492, que excluiu o crédito presumido de ICMS das bases de cálculo do IRPJ e da CSLL.

- Para a exclusão dos benefícios fiscais relacionados ao ICMS – tais como redução de base de cálculo, redução de alíquota, isenção, diferimento, entre outros – da base de cálculo do IRPJ e da CSLL, não deve ser exigida a demonstração de concessão como estímulo à implantação ou expansão de empreendimentos econômicos.

- Considerando que a Lei Complementar 160/2017 incluiu os parágrafos 4º e 5º no artigo 30 da Lei 12.973/2014 sem, entretanto, revogar o disposto no seu parágrafo 2º, a dispensa de comprovação prévia, pela empresa, de que a subvenção fiscal foi concedida como medida de estímulo à implantação ou à expansão do empreendimento econômico não obsta a Receita Federal de proceder ao lançamento do IRPJ e da CSLL se, em procedimento fiscalizatório, for verificado que os valores oriundos do benefício fiscal foram utilizados para finalidade estranha à garantia da viabilidade do empreendimento econômico.

Com essa decisão, os 300 mil citados acima, agora comporão a base de cálculo do IRPJ e CSLL, impactando diretamente na geração de caixa das empresas, com a consequente possibilidade de desinvestimento dentro do setor e posicionando o sistema judicial a favor do fisco.

Na imagem abaixo podemos entender como isso aconteceria em um processo de compra e venda de uma empresa, por exemplo:

Ambiente instável: Quais os motivos e qual o desfecho?

O ambiente de instabilidade entre os Tribunais Superiores aconteceu a partir da solicitação da Associação Brasileira de Agronegócio (ABAG) ao STF para suspender o julgamento em curso no STJ. Pedido este que foi atendido por liminar proferida pelo Ministro André Mendonça – Ministro do Supremo Tribunal Federal do Brasil.

Isso porque já havia uma pauta sendo julgada, e sobre o mesmo tema, pelo STF, discutindo a possibilidade de exclusão dos créditos presumidos de ICMS da base de cálculo do Programa de Integração Social (PIS) e da Contribuição para o Financiamento e Seguridade Social (COFINS).

Além disso, ainda existe debates sobre a coerência da decisão, principalmente, quando levado em consideração a ausência de base de cálculo dentro do crédito presumido, respaldada pelo julgamento do EResp 1.517.492/PR, em que o STJ julga não ser de mesma característica para o debate atual, justificando sua decisão.

Com a liminar expedida pelo STF, as decisões tomadas no dia 26/04/2023 seguem suspensas até um novo julgamento que deverá ocorrer entre os dias 05 e 12 de maio de 2023.

Para se manter atualizado sobre essa possível mudança, baixe agora um infográfico completo com:

Evolução histórica das leis e julgamentos sobre o tema até 2023;

Cenário de possíveis impactos nas empresas;

Acesso exclusivo a uma calculadora para conhecer seus números caso a decisão seja aprovada.