Ter uma boa saúde financeira nos negócios é um desafio cotidiano no meio empresarial, afinal, analisar, equilibrar as contas e ao mesmo tempo manter o negócio rentável por vezes é desafiador. Obstáculos surgem no dia a dia de modo a dificultar ainda mais esta missão, dentre eles podemos destacar a inadimplência dos clientes, um mal que a afeta a empresa como um todo.

Após os efeitos da pandemia da COVID-19 na economia global, no entanto, existem várias técnicas e mecanismos que podem auxiliar os empresários a reduzir a inadimplência de seus clientes e os efeitos negativos por ela gerados. Para abordar este tema, preparamos 5 tópicos que todo empresário deve entender para se posicionar de maneira assertiva perante esta situação.

Inadimplência nas organizações

De acordo com o levantamento realizado pelo Serasa Experian, a inadimplência alcançou cerca de 5,8 milhões de micro e pequenas empresas em fevereiro de 2020 (primeiro mês da pandemia). Porém, em agosto de 2021, com o início da recuperação da pandemia, este número recuou para a marca de 5,3 milhões de empresas.

No entanto, ainda segundo o Serasa, dados mais recentes revelam que a inadimplência das empresas aumentou 1,4% em janeiro de 2022 em comparação ao mesmo mês do ano anterior, alcançando a marca de 6 milhões de empresas, sendo o setor do comércio o que mais sofreu esse impacto (38,7%).

Quais os riscos estou exposto ao não gerenciar a inadimplência do meu negócio?

Não gerenciar as inadimplências da empresa pode ser o início de uma caminhada destinada à não continuidade no mercado, pois a extensão de riscos pode ir além da parte financeira, podendo refletir também na sua reputação no mercado.

Uma vez que menos recursos entram na organização, a empresa tem sua liquidez (capacidade de pagamentos) reduzida e necessita de capital de giro para continuar operando, recorrendo então a antecipação de recebíveis, a empréstimos ou aportes de capital para continuar operando. Tais fatos podem tornar a empresa menos atrativa para possíveis investidores e podem ainda reduzir a possibilidade de obtenção de empréstimos futuros.

Gastos extras poderão surgir, caso haja a contração de serviços terceirizados de cobrança, o que irá onerar ainda mais a operação e, somadas às outras dificuldades financeiras, podem fazer com que a empresa se torne inadimplente em algum momento.

Em casos de não realizar os processos de cobrança adequadamente, o relacionamento com o cliente poderá sofrer desgaste, gerando conflitos e afastando a possibilidade de uma resolução amistosa e benéfica para ambas as partes.

Como mensurar a inadimplência do seu negócio?

É importante realizar o cálculo do índice de inadimplência da empresa para uma gestão financeira eficiente e identificar os momentos em que ela tende a ser maior, para que possam ser traçadas e implantadas estratégias que visem reduzir esse índice e os efeitos negativos que a inadimplência pode acarretar. Para calcular o índice de inadimplência do seu negócio, utiliza-se a seguinte fórmula:

Taxa de Inadimplência (TI) = Pagamentos Pendentes entre 90 e 180 dias (T90) ÷ Total a ser Recebido (TT)

Para exemplificar, suponhamos que uma determinada empresa não recebeu R$ 3.000,00 do cliente X entre um total de R$ 50.000,00 que receberia em 90 dias. Aplicando a fórmula do índice de inadimplência temos:

TI = T90 ÷ TT

TI = 3.000 ÷ 50.000

TI = 0,06 ou 6%

Entretanto, considerando os vários portes e segmentos que uma empresa pode comportar, é impossível determinar um padrão, o ideal é que o índice seja o mais próximo de zero possível.

Técnicas e mecanismos eficientes para combater a inadimplência

Tão importante quanto combater o problema da inadimplência, é necessário planejar como deverá ser feito e adotar as medidas com os respectivos procedimentos que trarão resultados satisfatórios.

Um mecanismo que pode auxiliar nesta etapa é a régua de cobrança. Ela funciona como uma espécie de linha do tempo contendo todas as etapas envolvendo o título, sua origem com a compra do cliente, as formas / abordagens de cobrança, o pagamento e o pós-venda.

Atualmente dispomos de vários meios de comunicação (telefone, e-mail, SMS, WhatsApp etc.) para estabelecer contato e notificar o cliente quanto aos débitos a vencer e/ou vencidos, contudo, deve-se atentar para a periodicidade e o tom empregados nos contatos, para não gerar desgaste, comportamentos abusivos passivos de punição pela Justiça ou outras ações que fragilizem o relacionamento com o cliente e afaste a possibilidade de uma solução amistosa.

Entretanto, também existem formas que possam evitar que a inadimplência surja, como por exemplo:

- Diversificar as formas de pagamento (boleto, cartões de débito e crédito, PIX, transferências bancárias etc.);

- Analisar o comportamento dos clientes através do histórico de vendas;

- Pesquisar a credibilidade dos clientes em relação à outras instituições ou aos sistemas do SPC e Serasa;

- Utilizar sistemas de cobrança automatizados para disparar alertas para os clientes quanto a aproximação dos prazos de vencimento;

- Recompensar os bons pagadores com descontos por pontualidade.

Impacto tributário com perda no recebimento de créditos

Em algum momento a empresa estará sujeita a não receber os títulos inadimplentes, mesmo realizando os procedimentos aqui mencionados, no entanto, essa inadimplência pode contribuir para a redução da carga tributária para empresas tributadas pelo Lucro Real, desde que seja realizada a baixa como perdas no recebimento de créditos, e ao mesmo tempo a contabilidade utilize este valor para dedução na apuração do Lucro Real e Base de Cálculo do IRPJ e Contribuição Social sobre o Lucro Líquido (CSLL).

Para que estas perdas sejam consideradas para economia tributária é necessário atender aos requisitos da legislação tributária, em especial o regulamento do Imposto de Renda da Pessoa Jurídica (Decreto 9.580/2018).

Aproveitando a dedutibilidade permitida pela legislação a economia em relação ao crédito não recebido no ano pode chegar até 34% (IRPJ e CSLL), porém, cabe ressaltar que caso as baixas sejam efetuadas sem observar os requisitos da legislação tributária, os tributos IRPJ e CSLL poderão ser cobrados acrescidos de multa e juros.

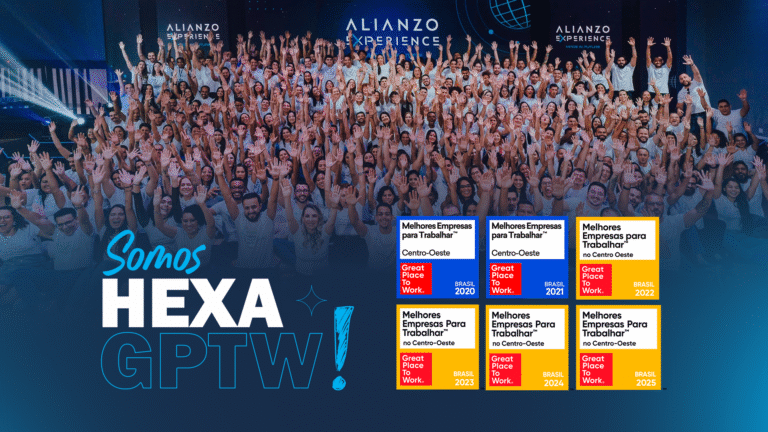

Como a Alianzo pode auxiliar seu negócio?

Nossa equipe de Consultoria em Gestão e Finanças pode lhe trazer as melhores alternativas e soluções para minimizar a inadimplência e os impactos dela decorrentes, assegurando a melhoria na saúde financeira de sua empresa e a continuidade dos seus negócios.

Há muitas formas de se trazer resultados positivos ao se trabalhar a inadimplência da empresa, que é um trabalho que exige planejamento e cautela, sempre de forma preventiva e não se deixando enganar por estatísticas positivas para que futuramente sua empresa não seja uma a compor um grupo de inadimplentes.

Entre contato conosco e tire todas as suas dúvidas sobre o assunto. Estamos prontos para te ajudar.

Este artigo foi escrito por: Isaac Ramos