Diariamente, empresas realizam operações de aquisições e vendas de mercadorias dentro do seu estado de origem e em outros estados. Nessas transações, incide o DIFAL (Diferença de Alíquotas de ICMS), cuja aplicação se intensificou com o crescimento do e-commerce.

Porém, essas operações estão sujeitas ao ICMS (Imposto sobre Circulação de Mercadorias e Serviços). Devido à natureza desse imposto, sua aplicação gera dúvidas recorrentes, que abordaremos ao longo deste artigo.

O ICMS é um imposto cobrado pelos estados. Por isso, existem variações nas regras de cobranças para cada estado, o que muda de uma região para outra. Diante disso, é natural que os empresários busquem realizar aquisições de mercadorias onde haja menor incidência impostos.

Com a ascensão das compras on-line, o legislador buscou tornar a arrecadação do ICMS mais justa e equilibrada entre os Estados. Para isso, em 2015, implementou uma mudança significativa na cobrança do ICMS-DIFAL, por meio da Emenda Constitucional nº 87/2015.

É importante dizer que existem algumas modalidades para incidência do DIFAL, confira:

- Aquisições para ativo imobilizado e material de uso/consumo pelas empresas do Lucro Real e Presumido;

- Aquisições interestaduais pelas empresas optantes pelo Simples Nacional, segundo a legislação de cada Estado;

- Vendas interestaduais para consumidor final não contribuintes.

Nesse artigo, vou te auxiliar na compreensão sobre o que é DIFAL sobre vendas interestaduais e quais são os efeitos práticos nas operações da sua empresa.

O que é DIFAL?

ICMS DIFAL, é o valor cobrado referente a diferença entre a alíquota interna do ICMS e alíquota interestadual do ICMS. A cobrança, então, não é um novo tributo, mas sim um instrumento instituído para compensar a diferença entre as alíquotas e gerar uma equilibro na arrecadação.

Sendo assim, a incidência do DIFAL acontece não só sobre as operações, como também em prestações que destinam bens e serviços ao consumidor final – contribuinte ou não do imposto – localizado em outro Estado.

A principal mudança trazida pela Emenda Constitucional nº 87/2015 foi a inclusão de todas as operações interestaduais na partilha do ICMS, inclusive aquelas em que o comprador não é contribuinte do imposto. Antes da emenda, a legislação se aplicava apenas quando o consumidor final também era contribuinte do ICMS.

Na sistemática anterior, todo o imposto dessas operações (vendas para não contribuintes) era destinado exclusivamente ao estado de origem do vendedor, o que beneficiava, principalmente, os grandes centros econômicos.

No entanto, antes de tratar especificamente sobre o DIFAL e suas aplicações, é válido fazer uma breve explicação sobre o ICMS. Considerando que, para conhecer e entender o DIFAL, é condição obrigatória conhecer como o ICMS funciona e quais são as regras básicos de cálculos.

Como o ICMS funciona?

O ICMS é o imposto que incide sobre as operações relativas à circulação de mercadorias, prestações de serviços de transporte interestadual e intermunicipal, e serviços de comunicação. Ainda que essas operações ou serviços sejam iniciados no exterior, o imposto continua a ser aplicado a essas atividades.

Em suma, o ICMS é devido sempre que houver circulação de mercadorias, transporte entre Estados ou municípios, e prestação de serviços de comunicação.

O valor a ser pago do ICMS varia com a legislação de cada Estado. Particularidades, como o tipo de operação e a forma de tributação dos produtos e serviços são fatores que interferem diretamente no cálculo.

Dessa forma, podemos afirmar que não existe um padrão nacional de apuração do ICMS, exceto em relação às empresas do Simples Nacional instituído pela Lei Complementar 123/2006. Nesses casos, o ICMS já está incluído no DAS (Documento de Arrecadação do Simples Nacional).

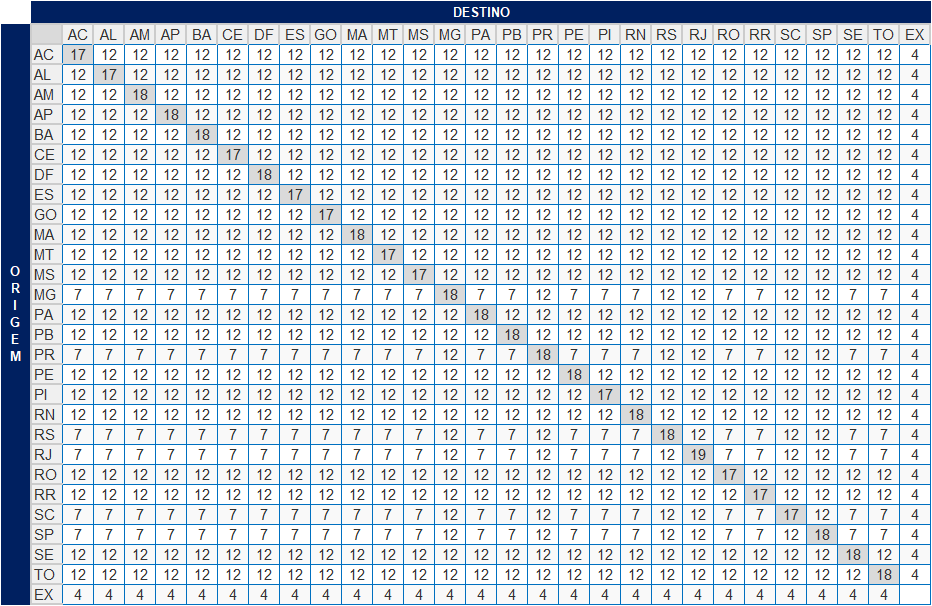

Paras empresas que não fazem parte do regime do Simples Nacional, podem seguir como base a tabela abaixo para verificar a alíquota do ICMS

Para aplicação da tabela nas operações interestaduais deverá tomar o seguinte ponto de partida:

- Na coluna vertical estão destacados os Estados de origem das operações;

- Na coluna horizontal destacam-se os Estados de destino das operações de comercialização dos produtos, mercadorias e serviços;

- Os quadros em cor cinza referem-se às operações internas.

A definição da alíquota interestadual do ICMS segue as seguintes premissas:

- 7% para o Espírito Santo e Estados da região norte, nordeste e centro-oeste;

- 12% para os Estados da região sul e sudeste (exceto o Espírito Santo).

A presente tabela tem por base a Resolução do Senado Federal n. 22/89.

Como é feito o cálculo e recolhimento do DIFAL?

Como cada Estado possui alíquotas de ICMS únicas, o DIFAL deve ser calculado em operações interestaduais para não contribuintes do imposto.

Por exemplo, vamos considerar uma operação efetivada por uma empresa localizada em Santa Catarina, que realiza uma venda para um consumidor final não contribuinte do ICMS em Goiás.

Quando a venda é destinada a um consumidor final não contribuinte do ICMS, a responsabilidade pelo pagamento da diferença de alíquota (DIFAL) recai sobre a empresa vendedora.

Por outro lado, nas operações entre empresas contribuintes do ICMS, cabe à empresa compradora recolher o valor correspondente ao DIFAL.

DIFAL e o Simples Nacional

Até janeiro de 2016, empresas optantes pelo regime tributário Simples Nacional apuravam e recolhiam o DIFAL normalmente.

No entanto, em fevereiro de 2016, o ministro do Supremo Tribunal Federal (STF), Dias Toffoli, concedeu uma liminar que exclui as empresas do Simples Nacional da obrigatoriedade de recolher o DIFAL. Desde então, as notas técnicas publicadas no Portal da NF-e têm confirmado essa decisão.

Conforme a liminar, empresas no Simples Nacional não devem recolher o DIFAL. Porém, caso sua empresa esteja sendo cobrada indevidamente, recomenda-se entrar em contato com a Secretaria de Estado da Fazenda (Sefaz) responsável pela exigência.

Como resultado, a alternativa mais viável é que o empreendedor abra um processo de reversão da cobrança, utilizando como base a decisão liminar do STF na fundamentação. Caso o pedido seja indeferido, o empreendedor pode recorrer à Justiça.

Aliás, vale destacar que essa liminar, proferida para empresas do Simples Nacional, resulta da Ação Direta de Inconstitucionalidade (ADI) nº 5464, ajuizada pela OAB Federal. O objetivo é excluir a incidência do DIFAL nas operações realizadas por empresas optantes do Simples Nacional.

Como resultado, o pedido liminar foi aceito, e essas empresas não estão obrigadas a recolher o DIFAL nessas situações. Contudo, é importante ressaltar que, essa decisão não contempla o DIFAL incidente sobre aquisições interestaduais. Isto é, compras realizadas por empresas do Simples junto a fornecedores de outros Estados.

DIFAL atualmente

Recentemente, o Plenário do Supremo Tribunal Federal (STF) julgou a inconstitucionalidade da cobrança do DIFAL ICMS. Ou seja, o STF decidiu que a cobrança não é devida. Com base na resolução, é possível identificar oportunidades para redução e recuperação tributária na sua empresa.

Por fim, para evitar tributações desnecessárias, a boa execução de um planejamento tributário é essencial para o seu negócio. Fique atento aos impostos pagos pela sua empresa, e analise: “posso reduzir custos?”.

Quer saber por onde começar? Conte com a Alianzo, nossos especialistas estão prontos para atender você!